丸紅がちょうど1年前の19年5月に発表した「中期経営戦略2019~2021年度 GC2021」と、1年後の今現在の中計初年度見通しに関する記事です。

丸紅│中期経営戦略2021とは?

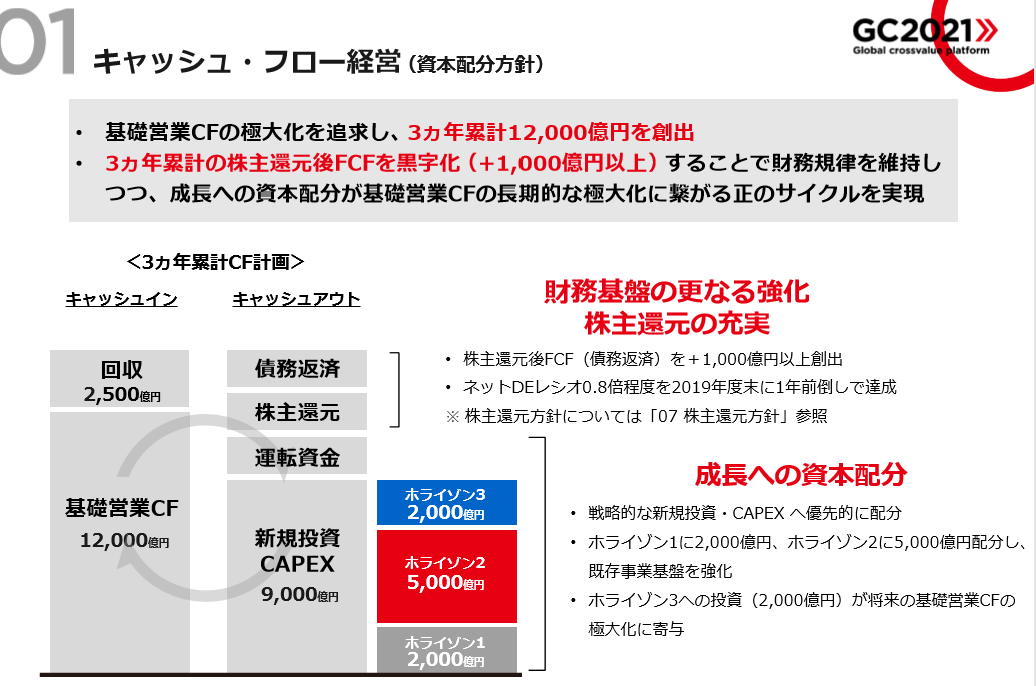

キャッシュフロー経営の徹底。3か年累計1.2兆円の基礎営業CF創出を標榜

丸紅は、中計の定量目標として2019/4~2022/3までの3か年で累計1,2000億円の基礎営業CF創出をコミット。

株主還元後のキャッシュフローより、新規投資の原資として9000億円を確保し、ホライゾン①(既存事業の充実に2000億)、ホライゾン②(既存事業領域の戦略追及に5000億)、ホライゾン③(2030年を見据えた新規成長投資2000億)の3領域に分散投資を行う目標を掲げた。

2021年度(2022年3月期)当期利益3000億を定量目標化

上述の3か年で累計1,2000億円の基礎営業CFに加えて、本中計の最終年度である2021年3月期(2021/4~2022/3)の目標当期利益を3000億円と設定しました。

以下は、総合商社7社の当期利益の過去10年の推移ですが、丸紅にとっては、19年3月期の2300億が過去最高益となるため、22年3月期までの3年間で大台の3000億に乗せられるか注目です。

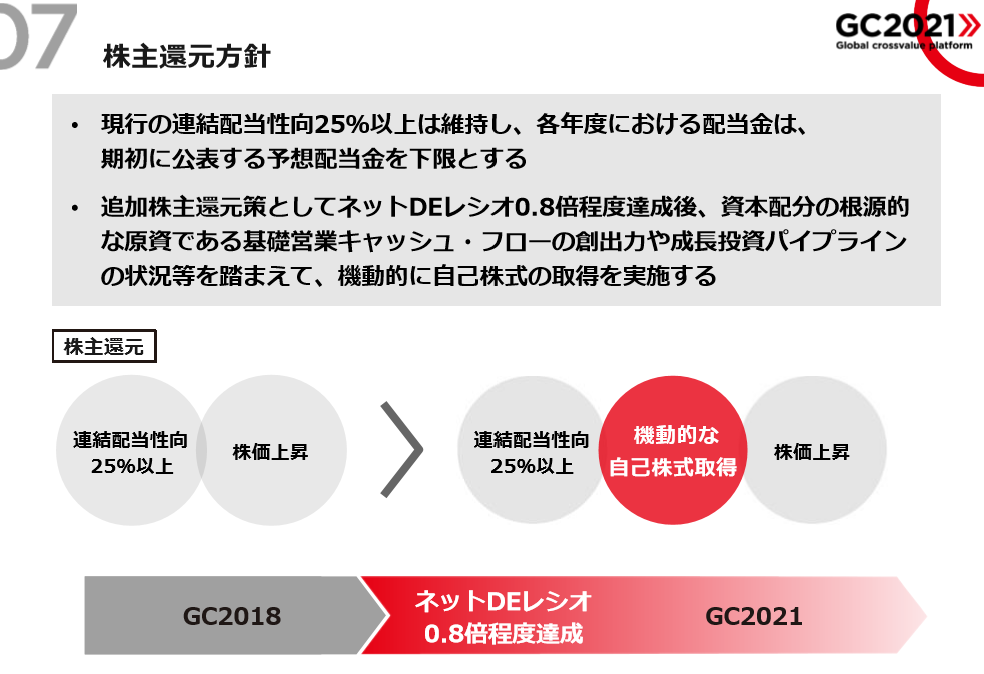

株主還元は25%維持を目標、ネットDER良化実現後は機動的な自社株買いも

成長戦略① 営業本部の機構改革により組織をフラット化

業務体制のレイヤーを削減し、迅速な戦略実行を可能とする組織への改革を行いました。

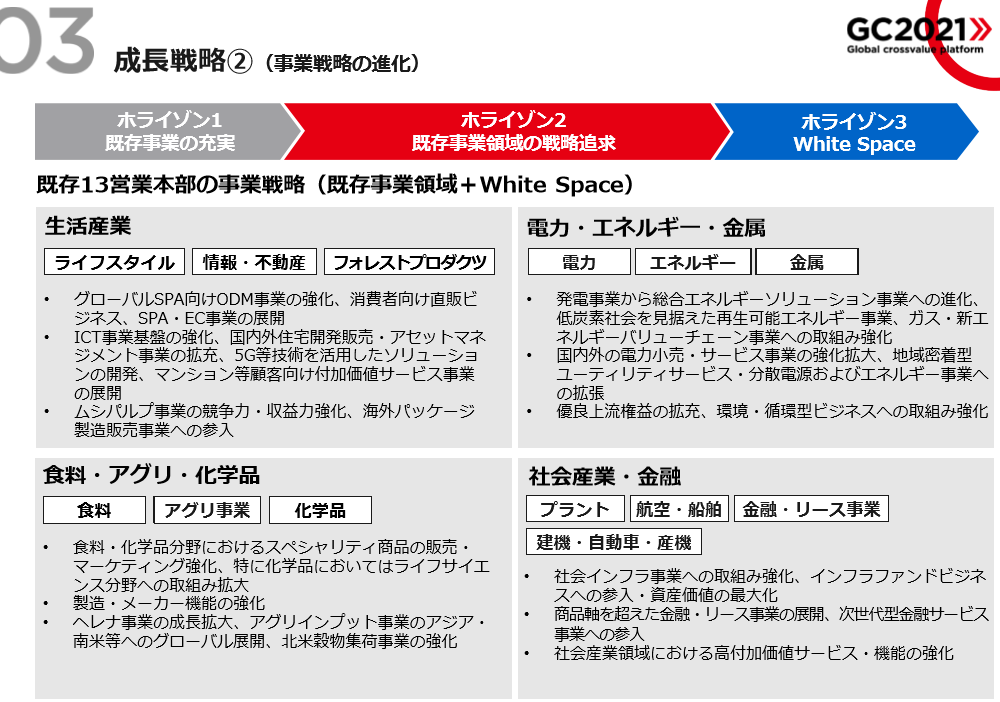

「生活産業」、「食料・アグリ・化学品」、「電力・エネルギー・金属」、「社会産業・金融」を大きな4つのグループとし、その下に13の営業本部を設置。営業本部が13というのは、7大商社の中で最も多い数字だと思います。

さらには、「次世代事業開発部」として、総勢100名の陣容でホライゾン3で定義した2030年に向けた成長領域の開拓にも着手する。

成長戦略② セクター別の事業戦略推進

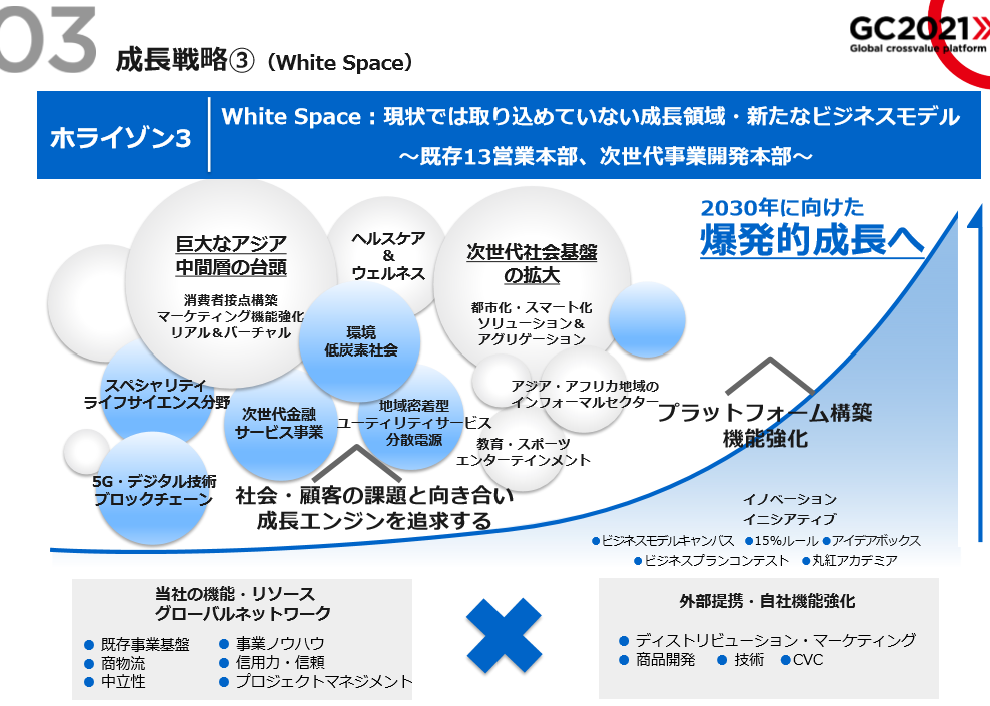

成長戦略③ 未開拓の成長領域への投資

バズワードが並ぶスライドではありますが、「スペシャリティライフサイエンス」、「5G・デジタル技術」、「次世代金融サービス」、「低酸素社会」、「分散電源」、「地域密着ユーティリティ」といったキーワードがあります。新設した「次世代事業開発部」にてこれらの取組が今後進められるものと思われます。

というのが、2019年5月に丸紅が描いた3か年中計でした。

…1年後、蓋を開けると、中計初年度から減損!

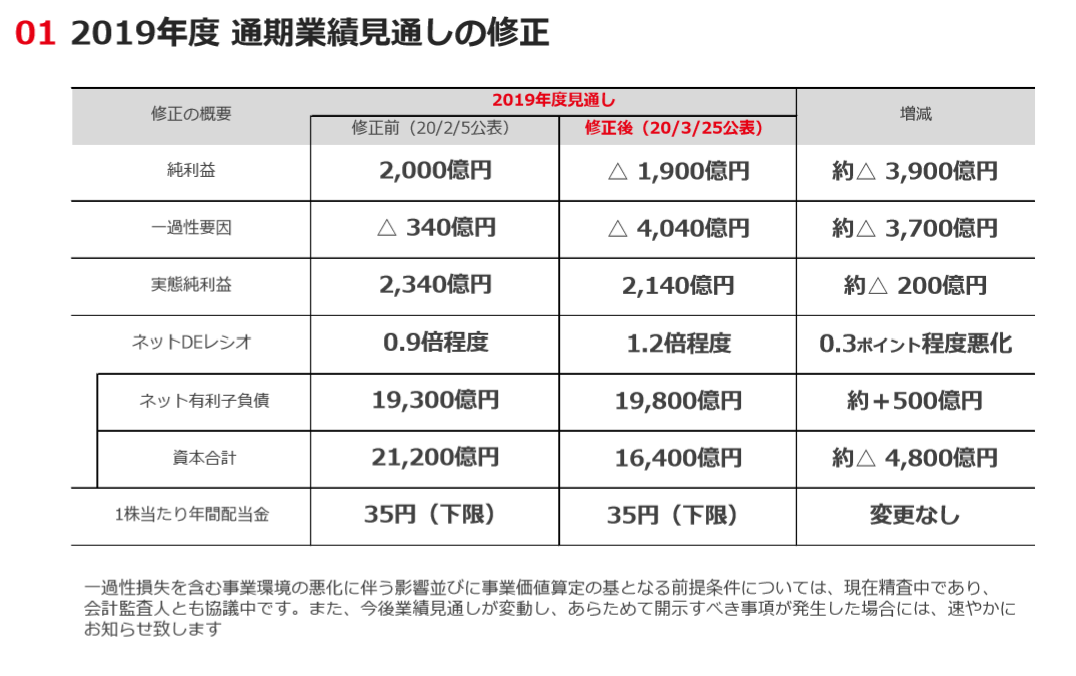

中計初年度当期利益は+2000億→▲1900億へ(計▲3900億の悪化)

今は丸紅の中計初年度(2019年度)が終了したタイミングとなりますが、2020年3月に丸紅の適時開示があり2019年度通期見通しの大幅修正が発表されました。

発表によると、コロナ禍などを起因とする市況の悪化により、丸紅が20年2月に発表したばかりの19年度当期利益目標2000億円から、僅か2か月後に▲3900億円を下方修正し、当期損失▲1900億円と大幅赤字になるとの衝撃的な発表。

減損の規模もそうですが、丸紅の最終赤字は2002年以来、18年ぶりとなる事もあり、これには株式市場も驚き、商社セクターは軒並み値を下げました。。

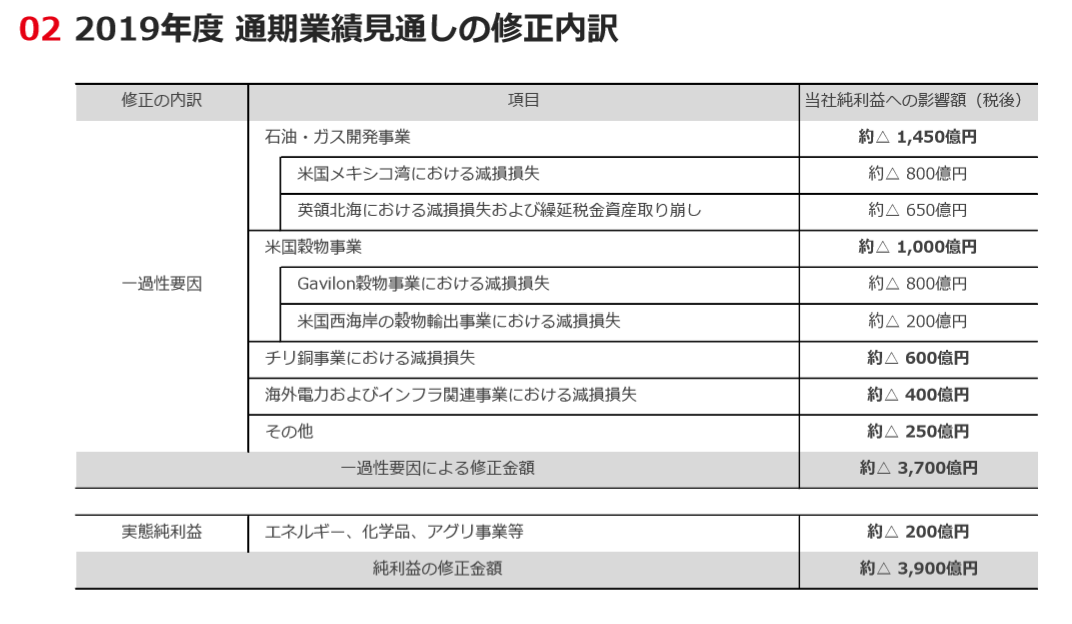

損益悪化の大半は一過性だが、金属資源・穀物など各領域での減損が響く

▲3900億の内訳が以下ですが、石油・ガス開発での減損▲1450億、米国穀物事業での減損▲1000億、チリ銅山開発での減損▲600億、海外電力・インフラによる減損▲400億、と減損祭りです。

「その他▲250億円」とまとめてしまっていますが、これも金額としては大きいので内訳が気になるところですが。

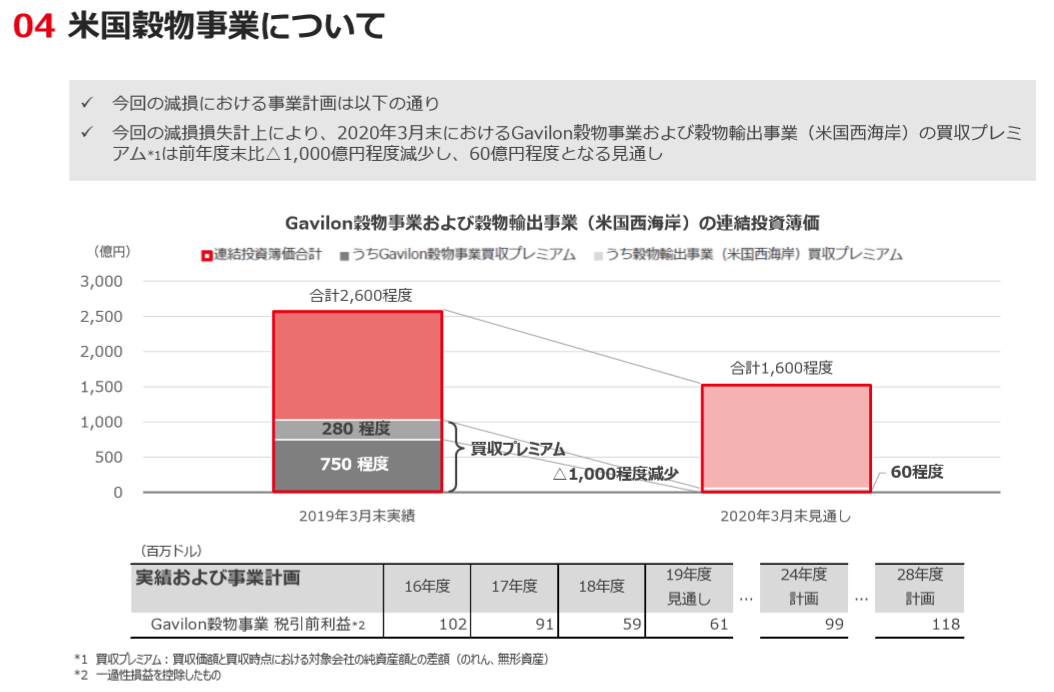

米国Gavilon社 穀物事業で▲1000億の減損

丸紅が米国の穀物準メジャーのガビロンを買収したのは2012年5月。

買収対価は2860億円と、当時の総合商社の非資源分野における買収では最も大きいM&Aとなった。丸紅の穀物メジャー入りの悲願の買収が実現した一方で、1000億円を超える巨額ののれん代に対して買収当初から「高額な買収だったのではないか」という声が絶えなかったのも事実である。

結局、過去と今回の減損を合わせて約1000億の減損を行った結果結果、買収プレミアム(のれん+無形固定資産)は60億円とほぼゼロに近い水準まで圧縮された形となった。

丸紅のアグリ事業についてはこちらの記事でも触れています。

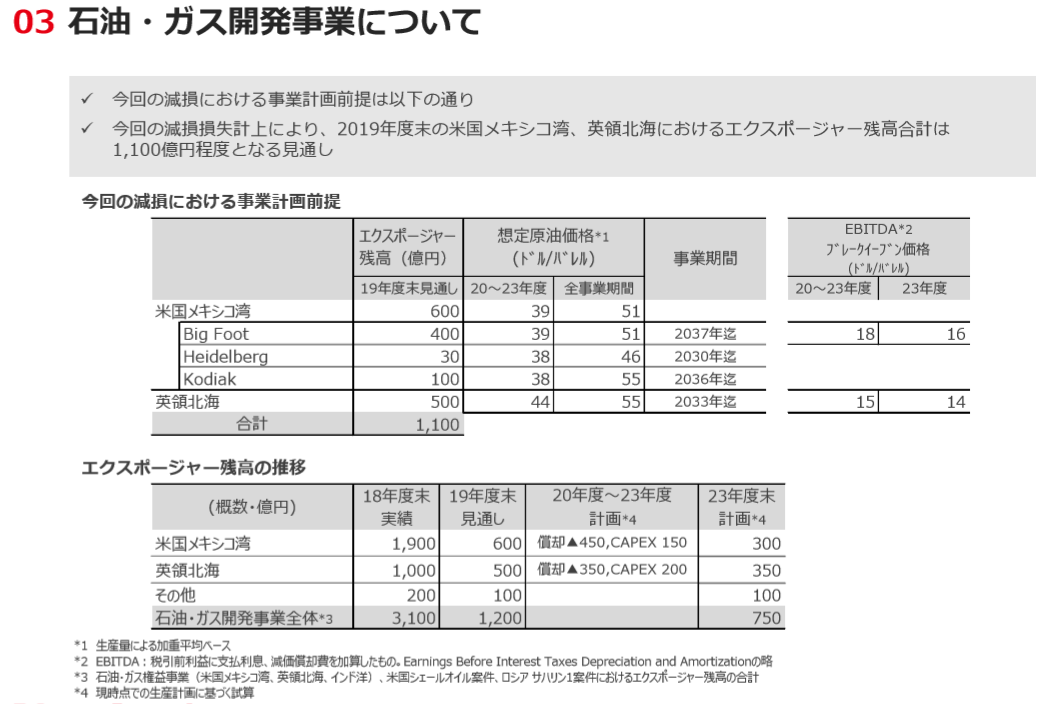

石油・ガス開発で▲1450億の減損

続いてはエネルギー関連。

米国メキシコ湾、英領北海、インド洋にて原油・ガス権益事業をおこなっており、市況悪化により▲1450億の減損処理を余儀なくされた。

丸紅の原油・ガスの持ち分生産量は日量34千バレル相当となっており、原油価格についても19/3末時点実績ではWTI価格63ドル/バレル前提だったのに対して、今回の減損における事業計画では想定価格39ドル/バレルへと大幅に下方修正を行ったことになる。

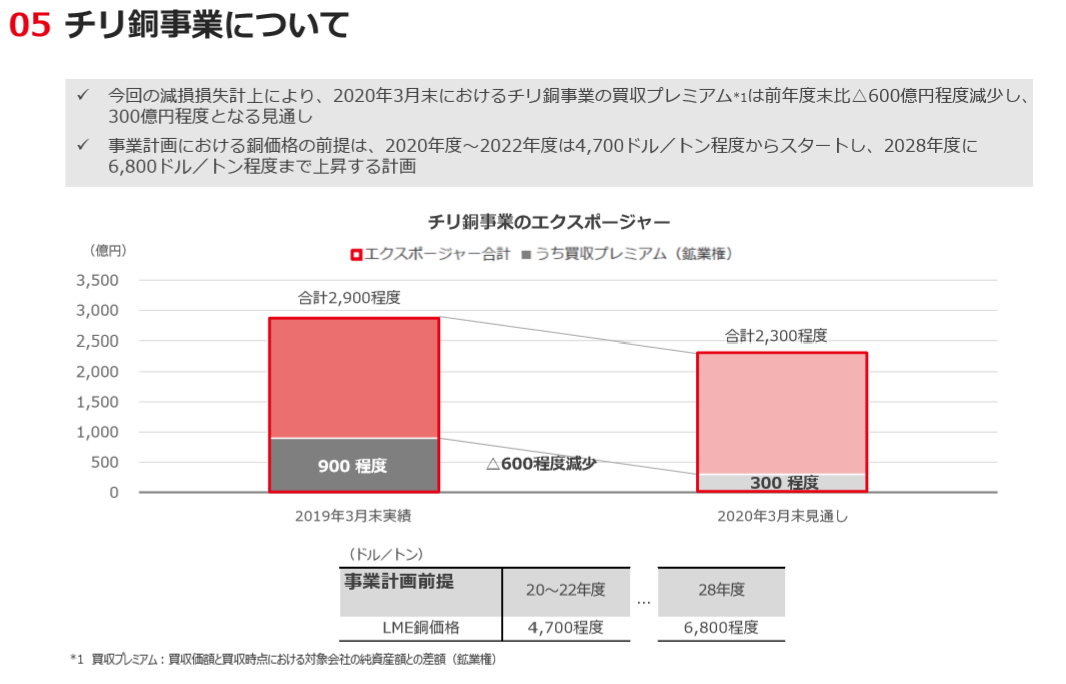

チリ 銅山事業で▲600億の減損

続いては金属資源関連。上述の原油と合わせて資源系で▲2000億の減損である。

丸紅は、三井物産や三菱商事ほど資源比率は高くないが、資源価格の下落が業績悪化に連結するのが丸紅の決算の特徴であり、打たれ弱い事業体質となっている。

丸紅は、チリのセンチネラ銅鉱山とアントコヤ銅鉱山に30%、ロスペランプレス銅鉱山に9.21%出資しており、日系企業トップクラスの15万トンの持分権益銅量を持っているだけに、市況悪化による減損影響も大きかったようだ。減損▲600億の結果、買収プレミアムは300億円となる模様。

配当性向25%で据え置きも、中計期間中の自社株買いをしない方針を表明

配当性向については、引き続き25%以上を目標とすることは据え置きしています。

結論:たった1年で事業環境は大きく激変する。

丸紅が、アゲアゲな中計を発表したのが僅か1年前。

中計の初年度から最終赤字になるなど当時はだれも思わなかったことであり、やはり事業環境の変化は急激に起こるものだとしみじみと感じた次第です。

丸紅よりも資源比率の高い三井物産については、期初想定をほぼ維持する形で4000億の黒字を維持しただけに、丸紅の事業的な脆弱性を露呈する結果となってしまいました。

詳細は、明日5月7日のお昼に19年度決算がありますのでそれを楽しみに待ちたいと思います。

三井物産の19年度決算についてはこちらで紹介しています。